どうも、とがみんです。

この記事では、所得税に関する手続きである「源泉徴収」、「年末調整」、そして「確定申告」の概要についてまとめていきます。

源泉徴収

源泉徴収とは

「源泉徴収」とは、年間の所得にかかる所得税を事業者が給与からあらかじめ差し引くことを言います。

給与を支払う事業者は源泉徴収して納税する義務を負っています。

源泉徴収は、給与所得だけでなく、利子所得、配当所得、退職所得、原稿料や税理士の報酬も源泉徴収の対象となる所得です。

なぜ源泉徴収をするのか

源泉徴収をすることによるメリットには以下のようなものがあります。

- 従業員は確定申告をする必要がない。

- 国(政府)は安定的な税収を得ることができる。

従業員は確定申告をする必要がない。

所得が1つの会社の給与のみの人にとっては、勤務先が税金の計算をするため、確定申告をする必要がありません。

なので、従業員にとっては、面倒な事務作業をしなくても良いといったメリットがあります。

国(政府)は安定的な税収を得ることができる。

本来税金を納めることは申告制であるため、所得を少なく見せかけたり、なかったことにしたりと、脱税することも不可能ではありません。

なので、給与支払い者にあらかじめ「源泉徴収」という形で、天引きすることを義務付けることによって、そういった脱税を防ぐことができ、

国(政府)にとっては安定的な税収を得ることができるメリットがあります。

源泉徴収税額

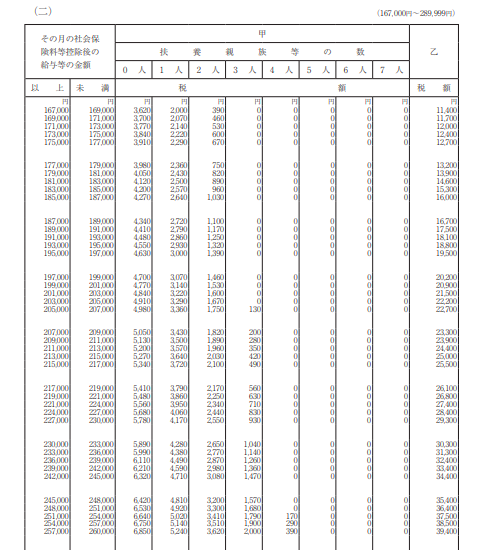

源泉徴収の計算は、国税庁の定める「源泉徴収税額表」

を利用して、源泉徴収額を算出します。

その月の社会保険料等控除後の給与等の金額、扶養親族の数に応じて源泉徴収額が決まります。

「給与所得者の扶養控除等申告書」を提出している人に支払う給与については「甲欄」を、

その他の人に支払う給与については「乙欄」を使って税額を求めます。

2つ以上の会社で働いている場合、「給与所得者の扶養控除等申告書」はメインの会社に提出するため、副業先の会社では「乙欄」で源泉徴収額が決まります。

>副業などで2ヶ所以上(複数)の会社から給与をもらう場合の注意点(2) ー給与計算(源泉所得税)編

年末調整

年末調整とは

年末調整とは、源泉徴収によって引かれた税額と、給与取得者が本来払うべき税金との差がある場合が多いので、

一年間の給与総額が確定する年末に、税額を再計算し、その差を清算することです。

源泉徴収税額と年税額が一致しない理由

源泉徴収税額と年税額が一致しない理由には以下のようなものがあります。

- 給与の変動があった場合

- 年の途中で、控除対象の扶養親族に移動があった場合

- 年末調整の際に控除することされるものがある場合

確定申告

確定申告も、所得にかかる税金の額を計算し、税金を支払うための手続きです。

所得が給与所得のみの場合は、会社が「源泉徴収」や「年末調整」を行い、納税が完了するので、確定申告をする必要はありませんが、

給与所得以外の所得がある場合は、年末調整では収まらないので、他の所得を合算した上で、所得税を清算する確定申告をする必要があります。

また、給与所得のみの場合であっても、確定申告でないと受けれない控除があったり、2ヶ条以上の勤務先から給与収入がある場合は、確定申告をする必要があります。

まとめ

「源泉徴収」、「年末調整」、「確定申告」の概要についてまとめました。

「年末調整」は、所得の確定する年末に税額を再計算し、源泉徴収額と年税額の差額を清算します。

上記の手続きで、全ての税金の清算が完了しない場合は、個人で「確定申告」をして税金の清算をする必要があります。

参考文献

この記事は以下のサイト、本を参考に書いた文章です。

より詳しく知りたい方は、以下も合わせてお読みください。

>副業などで2ヶ所以上(複数)の会社から給与をもらう場合の注意点(2) ー給与計算(源泉所得税)編